Нововведения в патентной системе налогообложения

Заказать судебное представительство в арбитражных и районных судах ЗаказатьПатентная система налогообложения является одной из самых популярных систем налогообложения для индивидуальных предпринимателей, в связи с ее простотой и удобством пользования.

С 1 января 2016 года расширился перечень видов деятельности, подпадающих под применение патентной системы налогообложения. К уже имеющимся 47 позициям добавились еще 16, среди которых такие виды деятельности как, например, товарное и спортивное рыболовство и рыбоводство, деятельность по уходу за престарелыми и инвалидами, ремонт компьютеров и коммуникационного оборудования. Полный список видов деятельности можно найти в ст. 346.43. Налогового кодекса РФ.

Кто же может перейти на патентную систему налогообложения?

- Индивидуальные предприниматели, осуществляющие определенные виды, в отношении которых возможно применение патентной системы налогообложения. Причем среднее количество сотрудников данного ИП не должно превышать 15 человек, а выручка в течение календарного года не должна превышать 60 миллионов рублей. Стоит отметить, что при применении патентной системы налогообложения ИП не может вычесть из стоимости патента сумму страховых взносов, которые он заплатил за себя и работников в ПФР и ФСС, как это предусмотрено для ЕНВД и УСН.Чем же удобен и выгоден переход на патентную систему налогообложения?

Преимуществом данной системы является уплата всего одного налога – за выданный патент, причем сумма налога не зависит от фактических доходов ИП. Субъект РФ, в котором осуществляется деятельность, устанавливает фиксированный потенциально возможный годовой доход, исходя из которого, рассчитывается стоимость патента. Применение патентной системы налогообложения предусматривает освобождение от обязанности по уплате Налога на доходы физических лиц, Налога на имущество физических лиц и НДС. Низкая ставка оплаты налогового обязательства – 6%, которая является самой минимальной из всех. Немаловажным плюсом является то, что индивидуальным предпринимателям, имеющим патент, не требуется подавать налоговые декларации. Индивидуальные предприниматели, применяющие патентную систему налогообложения, могут осуществлять расчеты без применения контрольно-кассовой техники при условии выдачи по требованию покупателя документа, подтверждающего прием денежных средств за соответствующий товар. А также индивидуальным предпринимателям не запрещено совмещать иные режимы налогообложения с патентной системой, в случае если среди видов экономической деятельности ИП, имеются виды на подпадающие под патент.

Какой документ удостоверяет право на применение патентной системы?

Это – патент. Он выдается на осуществление одного из видов предпринимательской деятельности, в отношении которого введена патентная система налогообложения. При ведении индивидуальным предпринимателем нескольких видов предпринимательской деятельности патент необходимо приобретать на каждый из видов деятельности отдельно. Патент выдается с любой даты, на период от 1 до 12 месяцев включительно в пределах календарного года

Как же получить патент?

Индивидуальный предприниматель должен подать в налоговый орган по месту жительства заявление на получение патента по утвержденной форме (за исключением налогоплательщиков, применяющих налоговую ставку в размере 0% (пониженную налоговую ставку)). На пониженную налоговую ставку имеют право впервые зарегистрированные индивидуальные предприниматели, осуществляющие предпринимательскую деятельность, относящуюся к определенным видам экономической деятельности, указанной в Законе Тульской области от 23.04.2015 № 2293-ЗТО «Об установлении налоговых ставок для отдельных категорий налогоплательщиков – индивидуальных предпринимателей». В случае, если индивидуальный предприниматель планирует осуществлять предпринимательскую деятельность на основе патента в другом субъекте Российской Федерации (в котором не состоит на учете в налоговом органе по месту жительства или в качестве налогоплательщика применяющего патентную систему налогообложения), то указанное заявление подается в любой территориальный налоговый орган этого субъекта Российской Федерации по выбору индивидуального предпринимателя. Заявление на получение патента необходимо подать не позднее чем за 10 дней до начала применения патентной системы налогообложения. В течение 5 дней со дня получения заявления на получение патента налоговый орган обязан выдать индивидуальному предпринимателю патент или уведомить его об отказе в выдаче патента.

Каков порядок исчисления и оплаты налога по патентной системе налогообложения?

- Размер налога = Налоговая база * 6% (для патента на 12 месяцев.)

- Если срок действия патента меньше 6 месяцев, то оплата производится в размере полной суммы налога в срок не позднее срока окончания действия патента

- Если срок действия патента от 6 до 12 месяцев, то оплата производится в размере 1/3 суммы налога в срок не позднее 90 календарных дней после начала действия патента и в размере 2/3 суммы налога в срок не позднее срока окончания действия патента.

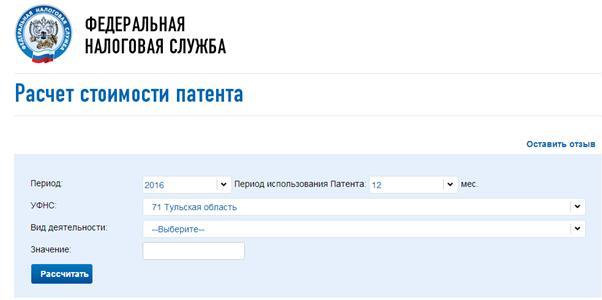

Рассчитать стоимость патента поможет сервис «Налоговый калькулятор - Расчет стоимости патента» на сайте Федеральной налоговой службы.

Автор статьи: юрист «Правового бюро «ТРИБУН» Ермолычева Е.А.

Юридическая фирма «Правовое бюро «ТРИБУН». Все права защищены.

К списку статей